Le prélèvement à la source de l’impôt sur le revenu...

Le groupe cannois « Clarelis, notaires associés », dresse un premier bilan. Extraits :

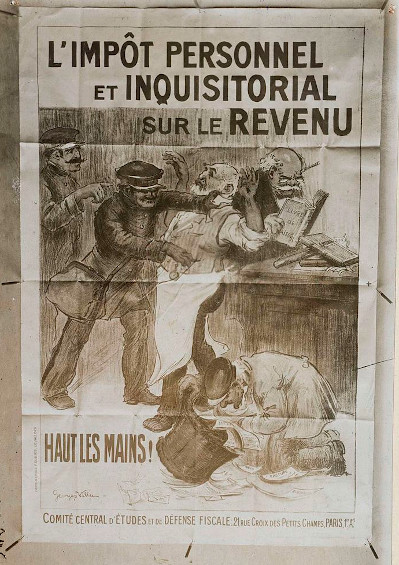

- Le Collecteur d'impôts, Jan

Matsys. Gemäldegalerie

Alte Meister, Dresde

-

Si l’État a introduit le prélèvement à la source de l’impôt sur le revenu, il ne l’a assurément pas fait dans le but unique de faciliter la vie de ses concitoyens. En instituant le prélèvement à la source... l’État entendait mieux recouvrir l’impôt sur le revenu et donc améliorer les finances publiques. Près d’un an après la mise en place de ce dispositif, les résultats sont sans équivoque.

En effet, le taux de recouvrement de l’impôt a atteint 98,5% à la fin du mois de juin 2019, alors qu’il était « seulement » de 95% avec l’ancien système de recouvrement. En chiffres, on parle d’un gain de deux milliards d’euros supplémentaires dans les caisses de l’État, et ce, en l’espace d’une seule année. Le bilan paraît donc plus que satisfaisant, alors même que les prévisions étaient très incertaines avant la mise en place du prélèvement à la source de l’impôt sur le revenu, la Cour des comptes s’inquiétant des possibles pertes sur les recettes fiscales avec ce nouveau moyen de collecter l’impôt.

Par ailleurs, et plus important encore selon le ministre de l’Action et des Comptes publics, le moyen employé pour arriver à ce gain apparaît comme des plus justes, à la différence des taxes importantes auxquelles sont soumis les Français….

…. Selon un sondage BVA en date du 7 février 2019, 77% des Français avaient déclaré que le prélèvement à la source était « plutôt une bonne chose ». Le prélèvement, qui s’applique aux traitements et salaires, aux pensions de retraite, aux allocations de chômage, aux indemnités journalières de maladie, et à la fraction imposable des indemnités de licenciement, semble avoir le soutien populaire.

Pour expliquer l’aval donné par les contribuables, il suffit de constater que le prélèvement à la source présente des avantages certains.

En premier lieu, ce système permet au contribuable d’être plus serein au moment de payer ses impôts. En effet, il n’a plus à attendre patiemment, inquiet, le moment où il devra payer l’ensemble de ses impôts, d’autant plus qu’il payait ces derniers l’année suivante. En évitant ainsi le traditionnel décalage de l’impôt, les foyers fiscaux ne doivent plus calculer la somme à préserver afin de payer la totalité des impôts au moment dû. Désormais, le contribuable verra l’impôt sur le revenu directement prélevé sur sa fiche de paie ; ainsi, l’argent qu’il reçoit est « libéré » de l’impôt. La gestion du budget des ménages s’en trouve nécessairement facilitée.

De surcroît, le prélèvement à la source permet aux contribuables de voir un impôt se moduler, s’adapter, à leurs situations personnelles (mariage, naissance, décès, etc.). Par exemple, un départ à la retraite sera mieux géré puisque le nouveau retraité ne devra plus payer l’impôt sur ses revenus de l’année précédente alors qu’il était encore actif. De même pour les personnes qui se retrouvent au chômage et qui doivent continuer à payer l’impôt l’année suivante en dépit de leurs difficultés financières. Ou encore, à moindre échelle, une personne qui voit ses revenus baisser soudainement ne devra plus s’inquiéter de l’important paiement qui l’attend par la suite.

Parallèlement, on pourrait s’inquiéter d’un éventuel problème de confidentialité inhérent à la modulation de l’impôt en fonction de la situation personnelle de l’imposé. Puisque la déduction de l’impôt se fait directement sur la fiche de paie, l’employeur devrait alors connaître les situations privées de ses employés, ce qui constituerait une conséquence néfaste de ce système. Là encore, l’État a anticipé : le taux de prélèvement est la seule information transmise par l’administration fiscale à l’employeur, qui n’aura comme unique mission que d’appliquer ce taux sur le salaire de l’employé. L’administration fiscale représente donc, en réalité, le seul interlocuteur du salarié. L’État évite ainsi cet écueil ; néanmoins, la mise en place de ce prélèvement présente quelques inconvénients….

…. Le prélèvement à la source de l’impôt sur le revenu promettait de faciliter la vie des Français. En réalité, il n’en est rien : la déclaration de revenus annuelle ne disparaît pas avec ce nouveau système. Chaque année, les contribuables devront la remplir et la retourner au centre des finances, exactement de la même manière qu’avant. Ainsi, les formalités administratives sont toujours d’actualité. Ce système est surtout plus simple pour le Trésor public qui prélève cet impôt et qui n’a plus à s’embarrasser de chèques et autres virements. Pire, le travail est complexifié pour les employeurs puisqu’ils auront la tâche supplémentaire d’appliquer un taux individualisé pour chacun de leurs employés. Cette gestion additionnelle représente une nouvelle charge pour l’entreprise.

En outre, au-delà des incompréhensions légitimes provoquées par ce système pour les habitués de l’ancien, la mise en place de ce dispositif a un impact sur la trésorerie du contribuable. En effet, chaque mois, il disposera de moins d’argent puisqu’il est prélevé sur sa fiche de paie directement, et donc de moins de disponibilités. Les revenus perçus en fin de mois étant moindres, les liquidités à fructifier sont désormais moins importantes qu’avant.

Aussi, ce prélèvement presque « automatique » pourrait avoir comme conséquence une augmentation des contentieux fiscaux. Des maladresses peuvent être réalisées par les entreprises au moment d’appliquer le taux : l’individualisation du taux augmente inévitablement le risque d’erreur.

Par ailleurs, sur un autre plan, plus social, on peut s’interroger sur l’intérêt pour le contribuable de se faire « assister » de cette manière par l’État. En donnant moins de responsabilités aux Français, derrière une justification discutable de simplification administrative, l’État prouve que le lien de confiance qui l’unit à ses concitoyens est fragile.

Le ministre de l’Action et des Comptes publics a annoncé des ajustements du prélèvement à la source pour 2020. Le projet de loi de finances pour 2020 propose de dispenser de déclaration annuelle les foyers fiscaux dont la déclaration de revenus ne nécessite pas de compléments ou rectifications. Ce serait alors une véritable simplification administrative pour le contribuable.

De plus, l’article de loi prévoit une baisse de l’impôt sur le revenu (11% avec un plafonnement pour la première tranche du barème), baisse qui sera intégrée dans le calcul du taux de prélèvement à la source dès janvier 2020, nouvelle qui ravira pour sûr les Français.

Clarelis, notaires associés.